Tempo de leitura: 12 minutos

– Comunicado do Copom na Íntegra

Em linha com a sinalização dada na reunião anterior, foi reduzida a dose de ajuste, de 1,5 a 1 ponto

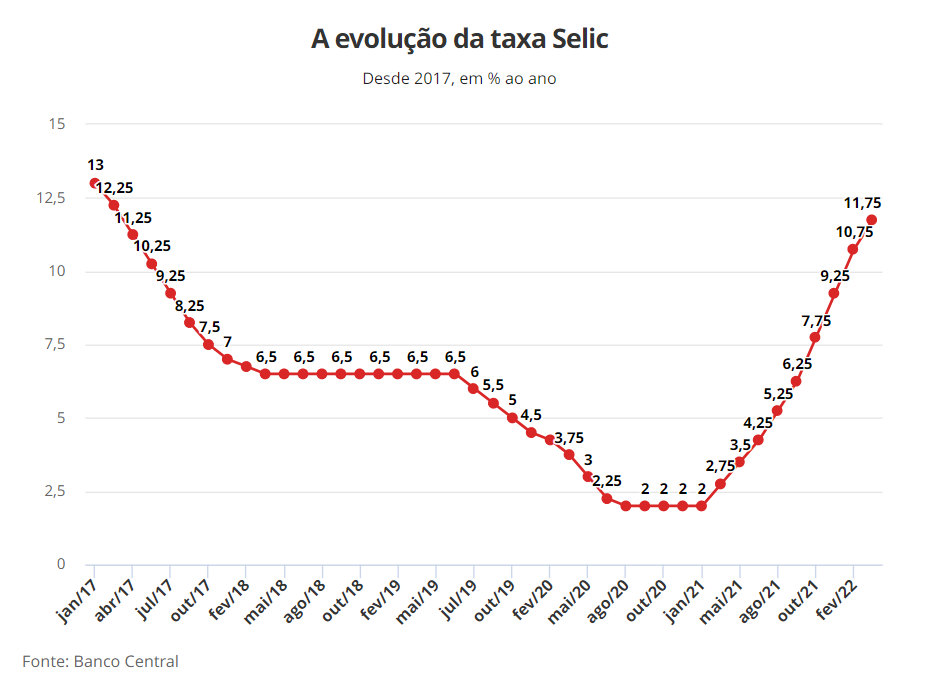

O Comitê de Política Monetária (Copom) do Banco Central (BC) subiu nesta quarta-feira (16) a meta para os juros básicos (Selic) em novo 1 ponto percentual, a 11,75% ao ano. Manteve, portanto, a despeito do novo choque inflacionária gerado pela guerra, o plano de voo anunciado 42 dias atrás. Ou seja, continuar subindo juros, mas em dose mais branda, não mais em 1,5 ponto como vinham sendo os ajustes.

A decisão da autoridade monetária foi unânime, ao contrário da antevisão do mercado. A maior parte das apostas estava em linha com o Copom. No entanto, parte dos analistas entendia que, com a surpresa surgida no meio do caminho, das duas, uma. Ou o BC se veria forçado a repetir a dose de 1,5 ponto de alta. Ou, ao menos, não pisaria tão fortemente no freio, entregando um ajuste de 1,25 ponto.

Para a próxima reunião, a autoridade monetária anteviu nova alta de 1 ponto. Portanto, a Selic iria para 12,75% na reunião de junho.

De acordo com o BC, o agravamento do cenário, tendo em vista o choque de oferta trazido pela guerra, exige que a Selic “continue avançando significativamente em território ainda mais contracionista”. Ou seja, os juros básicos no Brasil caminham para entrar no segundo semestre ainda sem ter alcançado o ponto final de chegada.

“Nas duas reuniões seguintes a de junho, provavelmente devem vir mais uma ou duas altas de juros, levando a Selic a 13,25% ou acima disso”, diz Fernando Bresciani, analista de investimentos do Andbank. “É bastante coisa. A gente sabe que a inflação, por causa da guerra, ainda vai chegar e será forte, e há ainda o choque adicional eventualmente trazidos pelos lockdowns na China.”

“O tom do Copom, menos duro que o esperado, não ameniza o fato que a redução da Selic, antes prevista para o segundo semestre de 2022, se consolidou apenas para 2023 como o cenário mais provável”, diz Idean Alves, sócio da Ação Brasil Investimentos.

João Beck, economista e sócio da BRA, diverge na análise. “Comunicado bastante duro. Apesar da magnitude esperada da alta, citou a guerra como um peso relevante para o balanço de riscos”, diz. “O mercado esperava cautela diante de incertezas que o próprio evento traz, mas o comunicado foi enfático e ainda citou o efeito defasado que a alta recente das commodities pode ter.”

Maurício Valadares, gestor de renda fixa da AF Invest, vai na mesma linha. “Vai um tom mais duro que o inicialmente esperado, principalmente pela sinalização da próxima reunião”, diz. “A cabeça dos particpantes dos mercado era de que esse ritmo seria reduzido em junho. Mas, quando se vê o aviso de piora do cenário externo, fica clara a postura mais dura, sem prever o final do ciclo de alta.”

A sequência atual de altas começou em março de 2021. No entanto, sem conseguir trazer a inflação para dentro da meta. Em 2021, quando o alvo era 3,75% ao ano, foi estilhaçado o teto de tolerância, de 5,25%, com a inflação em 12 meses lambendo os batendo 10,06%.

Nesta ano, a meta está nos 3,5%, e o teto, em 5,00%. E os últimos dados revelam uma inflação mensal que simplesmente dobrou de janeiro a fevereiro, alcançando em 12 meses o patamar de 10,56%. Tudo isso sem nem mesmo contemplar ainda o reajuste recente de combustíveis. Que, por sinal, já trouxe descontrole ainda maior sobre as expectativas do mercado. Analistas agora esperam por salto acumulado pelo IPCA em 2022 na ordem dos 7%.

Com os 11,75% ao ano alcançados neste noite, os juros básicos aprofundam a viagem no universo dos dois dígitos começada em janeiro. Antes disso, a última vez nesse campo foi em julho de 2017.

Naqueles tempos, vale lembrar, o Brasil começava a tirar o pé da recessão, com o consumo devagar quase parando sob alto nível de desemprego. Adicionalmente a essa pressão natural de baixa nos preços, o teto de gastos acabava de ser erguido. Ao trazer mais previsibilidade e algum controle sobre a trajetória do endividamento público, a sensação de risco fiscal, então gritante, foi reduzida. O que, por sua vez, também permitia à Selic habitar patamares mais civilizados.

Mas, de lá para cá, como se sabe, muita água rolou. Veio uma pandemia. A partir de 2020, o mundo inteiro passou a lidar com descompasso inédito entre oferta e demanda. A retomada veloz das grandes economias, na base de incentivos fiscais, mantém a demanda no planeta em níveis muito acima do que os gargalos de produção ainda não superados poderiam suprir. E o resto é história.

Não bastasse a inflação importada, o Brasil é proficiente em caçar problema. Diante da necessidade de custear o socorro à população, nada de cortar ou remanejar despesas. A escolha foi espalhar diversos furos no teto de gastos até chegar na implosão total, no trimestre passado. Ante a perda de confiança na trajetória das contas públicas, o BC a pesou a mão tentando evitar pressões cambiais ainda mais fortes do que as já responsáveis por manter a inflação brasileira acima da média global.

Deu no que deu. Num ciclo de alta ainda com alguma lenha a ser queimada. E, não bastasse, há agora uma guerra servindo de cereja a um bolo amargo.

- Do ponto de vista do consumo, Selic mais alta implica empréstimos e financiamentos mais caros.

Para o mercado financeiro local, a renda fixa pagando melhor significa menor poder de relativo de sedução para a renda variável. Já para o internacional, a renda fixa no Brasil passa oferecer retorno pouco mais alinhado à sorte de riscos oferecidos pelo país. Mais dólares podem ser atraídos ou menos afugentados. O que, por sua vez, vai na direção de controlar o canal cambial da inflação.

Artigo originalmente postado em https://valorinveste.globo.com/mercados/moedas-e-juros/noticia/2022/03/16/copom-sobe-selic-a-1175percent-ao-ano.ghtml

LEIA A ÍNTEGRA DO COMUNICADO

Em sua 245ª reunião, o Comitê de Política Monetária (Copom) decidiu, por unanimidade, elevar a taxa Selic para 11,75% a.a.

A atualização do cenário do Copom pode ser descrita com as seguintes observações:

No cenário externo, o ambiente se deteriorou substancialmente. O conflito entre Rússia e Ucrânia levou a um aperto significativo das condições financeiras e aumento da incerteza em torno do cenário econômico mundial. Em particular, o choque de oferta decorrente do conflito tem o potencial de exacerbar as pressões inflacionárias que já vinham se acumulando tanto em economias emergentes quanto avançadas;

Em relação à atividade econômica brasileira, a divulgação do PIB do quarto trimestre de 2021 apontou ritmo de atividade acima do esperado;

A inflação ao consumidor seguiu surpreendendo negativamente. Essa surpresa ocorreu tanto nos componentes mais voláteis como nos itens associados à inflação subjacente;

As diversas medidas de inflação subjacente apresentam-se acima do intervalo compatível com o cumprimento da meta para a inflação;

As expectativas de inflação para 2022 e 2023 apuradas pela pesquisa Focus encontram-se em torno de 6,4% e 3,7%, respectivamente;

No cenário de referência, com trajetória para a taxa de juros extraída da pesquisa Focus e taxa de câmbio partindo de USD/BRL 5,05*, e evoluindo segundo a paridade do poder de compra (PPC), as projeções de inflação do Copom situam-se em 7,1% para 2022 e 3,4% para 2023. Esse cenário supõe trajetória de juros que se eleva para 12,75% em 2022 e reduz-se para 8,75% a.a. em 2023. Nesse cenário, as projeções para a inflação de preços administrados são de 9,5% para 2022 e 5,9% para 2023. Adota-se a hipótese de bandeira tarifária “amarela” em dezembro de 2022 e dezembro de 2023; e

Diante da volatilidade recente e do impacto sobre as projeções de inflação de sua hipótese usual para o preço do petróleo em USD**, o Comitê decidiu adotar também, neste momento, um cenário alternativo. Nesse cenário, considerado de maior probabilidade, adota-se a premissa na qual o preço do petróleo segue aproximadamente a curva futura de mercado até o fim de 2022, terminando o ano em US$100/barril e passando a aumentar dois por cento ao ano a partir de janeiro de 2023. Nesse cenário, as projeções de inflação do Copom situam-se em 6,3% para 2022 e 3,1% para 2023.

O Comitê ressalta que, em seus cenários para a inflação, permanecem fatores de risco em ambas as direções.

Por um lado, uma possível reversão, ainda que parcial, do aumento nos preços das commodities internacionais em moeda local produziria trajetória de inflação abaixo dos seus cenários.

Por outro lado, políticas fiscais que impliquem impulso adicional da demanda agregada ou piorem a trajetória fiscal futura podem impactar negativamente preços de ativos importantes e elevar os prêmios de risco do país.

Apesar do desempenho mais positivo das contas públicas, o Comitê avalia que a incerteza em relação ao arcabouço fiscal mantém elevado o risco de desancoragem das expectativas de inflação, mas considera que esse risco está sendo parcialmente incorporado nas expectativas de inflação e preços de ativos utilizados em seus modelos. O Comitê segue considerando uma assimetria altista no balanço de riscos.

Considerando os cenários avaliados, o balanço de riscos e o amplo conjunto de informações disponíveis, o Copom decidiu, por unanimidade, elevar a taxa básica de juros em 1,00 ponto percentual, para 11,75% a.a. O Comitê entende que essa decisão reflete a incerteza ao redor de seus cenários e um balanço de riscos com variância ainda maior do que a usual para a inflação prospectiva, e é compatível com a convergência da inflação para as metas ao longo do horizonte relevante, que inclui os anos-calendário de 2022 e, principalmente, o de 2023. Sem prejuízo de seu objetivo fundamental de assegurar a estabilidade de preços, essa decisão também implica suavização das flutuações do nível de atividade econômica e fomento do pleno emprego.

O Copom considera que, diante de suas projeções e do risco de desancoragem das expectativas para prazos mais longos, é apropriado que o ciclo de aperto monetário continue avançando significativamente em território ainda mais contracionista.

A atuação do Comitê visa combater os impactos secundários do atual choque de oferta em diversas commodities, que se manifestam de maneira defasada na inflação. As atuais projeções indicam que o ciclo de juros nos cenários avaliados é suficiente para a convergência da inflação para patamar em torno da meta ao longo do horizonte relevante. O Copom avalia que o momento exige serenidade para avaliação da extensão e duração dos atuais choques. Caso esses se provem mais persistentes ou maiores que o antecipado, o Comitê estará pronto para ajustar o tamanho do ciclo de aperto monetário. O Comitê enfatiza que irá perseverar em sua estratégia até que se consolide não apenas o processo de desinflação como também a ancoragem das expectativas em torno de suas metas.

Para a próxima reunião, o Comitê antevê outro ajuste da mesma magnitude. O Copom enfatiza que os passos futuros da política monetária poderão ser ajustados para assegurar a convergência da inflação para suas metas, e dependerão da evolução da atividade econômica, do balanço de riscos e das projeções e expectativas de inflação para o horizonte relevante da política monetária.

Votaram por essa decisão os seguintes membros do Comitê: Roberto Oliveira Campos Neto (presidente), Bruno Serra Fernandes, Carolina de Assis Barros, Fernanda Magalhães Rumenos Guardado, Maurício Costa de Moura, Otávio Ribeiro Damaso e Paulo Sérgio Neves de Souza.

*Valor obtido pelo procedimento usual de arredondar a cotação média da taxa de câmbio USD/BRL observada nos cinco dias úteis encerrados no último dia da semana anterior à da reunião do Copom.

**Valores em torno da média dos preços do petróleo vigentes na semana anterior à reunião do Copom e 2% de variação ao ano a partir de então.